延滞を防ぐため支払計画表を作る

記事作成日:2015年5月3日

毎月の支払いに遅れてしまわないように、何日に何の支払いがいくらあるのかというような支払計画を立てて、お金のやりくりを行うことが大切です。給料日など収入がある日から次の給料日までの支払い予定を考えて、今月はどれくらい余裕があるのか、お金が足りなくなりそうかなどを把握する必要があります。

スポンサーリンク

お金がないという状況に陥らない

借金があると無計画なやりくりをしていると、支払日なのにお金がないという状況に陥りがちです。支払日当日になって気づいてもできることが限られてしまうので、お金がないという状況に陥らないように事前にしっかり準備することが大切です。

支払いを遅らせない

借金からの脱出を目指す場合、支払いを遅らせないということは大切です。クレジットカードやキャッシング、カードローンの支払日にお金が無くて支払えないと、個人信用情報への遅延情報の記録、遅延損害金の発生、利用停止など、困難な状況に直面してしまいます。

そのためクレジットカード、キャッシング、カードローンを利用している場合は、支払日の前日には支払口座に必要な額がしっかりと入金されている状態にする、あるいは支払日までに定められた返済方法で返済するということが大切です。

特に、給料日の直前に支払日が来てしまう場合には、無計画にお金を使っていると、お金がないという状況に陥ってしまいやすいです。そのため、支払計画をしっかりと立てて、資金のやりくりを行うことが大切です。

支払計画表の作り方

支払いを遅らせないための強い味方となる支払計画表の作り方の一例を紹介します。ここで紹介するのはあくまでも例ですので、自分の状況にあったやり方でできれば問題ありません。特に重要なのは、いつの時点で、いくらの支払金額が残っていて、お金がいくら必要なのかが分かるようにすることです。

支払日、支払金額を書き出す

支払計画表を作るためには、その月の支払日と支払金額を把握することが第一歩です。クレジットカード、キャッシング、カードローンはもちろんですが、他に支払う予定がある家賃、電気代、ガス代、水道代、携帯電話代、インターネット料金など分かっている支払いの支払日、支払金額を日付順に書き出します。また、1か月分の支払金額の合計額も計算しておきます。

もしもよくわからないという場合は、通帳や領収証、料金請求のお知らせ、利用明細、インターネットの支払案内などを参考に自分の支払いを把握します。

暦通り毎月1日をスタートにしてもいいですが、お金がなくて厳しい時は、給料日を基準に考えたほうが分かりやすいと思いますので、給料日から次の給料日までを1か月としてやりくりすると簡単だと思います。

何日にいくら支払いが残っているか把握する

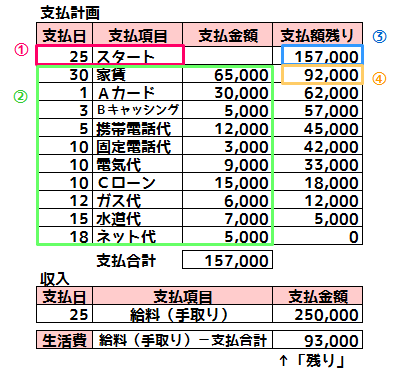

次にある支払いを終えた時に次の給料日まで他の支払いがいくら残っているかを計算します。分かりづらいと思いますので、下の表を例にして説明します。

- 25日が給料日だとすると、25日をスタート日にします。(表の①)

- 次に25日から次の25日までの支払予定をすべて書き出していきます。(②)

- スタート日には何も支払っていないのでその月の支払い金額の全額が残っています。(③)

- 給料日が来てから最初の支払いを30日に支払ったら、その月の支払いはいくら残るかを計算します。(④)

- 残った支払項目についても同じように計算します。

支払可能か、生活できるか考える

次は実際に支払いをして生活ができるかを考えます。給料日に振り込まれる手取り額の予想額を計算し表に書き加えます。そして手取り額から1か月分の支払金額の合計額を差し引いてどれくらいのお金が余るか計算します。原則としてその余った範囲内で生活をしていかなければなりません。

「収入-支出=残り」の「残り」がどうなっているかで次の3つに分かれます。

- 「残り」で生活していける

- 「残り」では生活費が少し足りない

- 「残り」はほとんどないかマイナスになる

なお、収入以外に銀行の口座にある程度の貯金がある場合、収入に加えるべきかどうかですが、基本的に加えるべきではありません。毎月の収入の範囲内で支払いを行って生活できるようにすべきで、貯金を取り崩さないとやっていけないような状態にすべきではないからです。ただし、突発的な支払い、一時的な支払いなどからやりくりが厳しい場合は、貯金を収入に加えてやりくりしてもいいと思います。ただし、あくまで非常時、限定的なものとすべきです。

お金のやりくり、資金繰りをする

収入から支払いを引いた「残り」で生活ができるかどうかによってお金のやりくり、資金繰りが変わってきます。

「残りで生活していける」場合

1か月の収入から予定されている支払いを全て行った後に残ったお金の範囲内で生活をしていける場合は大きな問題はありません。借金がない家計ならば、先取り貯蓄、強制貯蓄を増額することを検討すべきです。しかし、借金がある間は最低限の余裕金は残してお金いといけませんが、余裕がある分は出来る限り借金返済に回していくべきです。毎月余裕が出てくるようなら定められている返済金額の増額か、給料が入った直後に臨時の返済を行うことをお勧めします。また、毎月のやりくりをした結果、お金が余った場合も借金返済に回してしまいましょう。

生活費がぎりぎりの場合、借金から脱出するための頑張りどころだと思います。支出を抑えて、新たな借金をしないように気を付けて生活していきましょう。予期せぬ出費などで家計が乱れやすいので、非常時に備えて少しだけ予備のお金を作っておくと家計が楽になります。支出を減らし、収入を増やしていくことで、借金を減らしていくことができます。毎月のやりくりをした結果、お金が余った場合には予備費が無ければ予備を作り、予備費ができれば借金返済に回しましょう。

「残りでは生活費が少し足りない」場合

債務整理を行わないで、借金返済を続けていきたいと考えていても、支払いを行ってお金が足りない場合は、生活費を確保しなければなりません。まず、お金を再び借りるよりも前に、生活費が本当に足りないのかよく考え直してみてください。無駄な支出はないか、削れる費用はないかを考えて、節約に取り組んでみましょう。

それでも、そうしても生活費が足りないのであれば、借金が少しでも減り続けることを前提に、返済した元本の範囲内で限定的に借り直すという方法があります。借金を返済した場合には「元本」の返済に相当する部分と、「金利」の支払いに相当する部分がありますが、返済した「元本」よりも少額な再借入れならば、毎月少しですが、借金残高は減っていきます。

ただし、これは一時的な手で、再借入れを続けないといけない場合は、借金の負担が大きすぎますので、債務整理を検討しましょう。どうしても債務整理ではなく返済を続けたいのであれば、収入が足りない状態が続くならば借金返済が思うように進まないはずなので転職などによって収入を増やすことができないかどうか考えてみましょう。

「残りはほとんどないかマイナスになる」場合

生活費が全く足りていないか、そもそも支払い自体が難しい場合は、ごく一時的な現象である場合を除いて、実質的に破綻していますので早急な債務整理を行うべきだと考えられます。弁護士などの専門家に相談して自己破産、個人再生、任意整理など債務整理を始めるべきだと思います。

支払計画表を見ながら漏れが無いようにする

支払計画表が出来たら、毎月のお金のやりくり、資金繰りをしていきます。支払いを終えた項目はチェックマークをつけるか、線を引いて消すかなどして分かるようにしておきましょう。

支払日が近づいたら口座振替の場合は銀行に残高があるかを確認し、振り込みなどの場合は早めに振り込みを済ませていきます。