アセットアロケーションの意味と決め方・考え方

記事作成日:2018年7月24日

最終更新日:2022年5月19日

投資におけるアセットアロケーションとは投資をする各資産の配分比率を決めることを意味します。アセットアロケーションは投資成果や分散効果を左右するため資産運用において非常に重要となります。アセットアロケーションの決め方には、単純に各資産を均等にする方法、期待リターンやリスクの水準に基づいて決める方法、専門家に任せる方法などがあります。

スポンサーリンク

アセットアロケーションの意味・定義

アセットアロケーション(Asset Allocation)とは、資産の配分、資産の割り当てという意味になり、資産運用においては投資する複数の資産をどのような比率・割合で組み合わせるかということを意味します。アセット(Asset)は資産、アロケーション(Allocation)は割り当てや配分という意味があり、組み合わせるとアセットアロケーションで資産配分ということになります。

アセットアロケーションの必要性・重要性

アセットアロケーションは投資成果や分散効果を左右するため重要となります。

アセットアロケーションは投資成果を左右するため重要

アセットアロケーションは資産運用の成果を決定づけるため非常に重要となります。どのような資産にどのような割合で投資をするかは資産運用のパフォーマンスの大部分を左右するためです。株式に多く投資していたか、債券に多く投資していたかによって投資成果が大きく異なるのは想像しやすいと思います。

アセットアロケーションは分散投資のため重要

アセットアロケーション(資産配分)により、複数の異なる資産に投資することで分散投資を行うことができます。また、資産配分の比率によって、分散投資の効果が得られやすくなったり、得られづらくなったりするため、アセットアロケーションが重要になります。

アセットアロケーションによって、期待リターンをできるだけ大きくしつつ、バランスよく資産を組み合わせることでリスクをできる限り小さくすることによって分散効果が得られます。

アセットアロケーションに組み入れる資産の種類

アセットアロケーションに組み入れる資産(資産クラス)の種類は基本的なものとして、国内株式、国内債券、外国株式(海外株式)、外国債券(海外債券)の4つがあります。このうち、外国株式や外国債券は基本的に先進国の株式や債券を指しますが、新興国の株式や債券を組み入れる場合があります。これら4つの資産をオルタナティブ資産に対して伝統資産と呼ぶことがあります。これら4つ以外のオルタナティブ資産(代替資産)として、不動産、コモディティ(商品)、ヘッジファンド、インフラなどがあります。また、現金・預金(キャッシュ)も投資対象となります。外国通貨を投資対象と考える場合もあります(外国通貨、外貨預金、外国為替証拠金取引(FX)など)。

- 国内株式

- 国内債券

- 外国株式

- 外国債券

- 不動産

- コモディティ

- ヘッジファンド

- インフラ

- キャッシュ

- (外国通貨)

アセットアロケーションにおける投資形態

アセットアロケーションに組み込む資産の投資形態として、株式や債券などに直接投資する方法や投資信託などを利用して間接的に投資する方法、金融デリバティブ(金融派生商品:先物取引、オプション取引、スワップ取引等)を利用した方法があります。また、バランス型ファンド、ファンドオブファンズ、ファンドラップ、ラップ口座など複数の資産が組み入れられた金融商品に投資することによってアセットアロケーションを行う方法もあります。

- 株式や債券への直接投資

- 投資信託を利用した間接的な投資

- 金融デリバティブを利用した投資

- ファンズオブファンズやファンドラップなどへの投資

アセットアロケーションの決め方

アセットアロケーションの決め方には様々な方法がありますが、個人投資家が比較的に簡単にできる方法としては、比率を均等にする方法、ポートフォリオの期待リターンで決める方法、ポートフォリオのリスクで決める方法、専門家に任せる方法などが考えられます。

- 比率を均等にする方法

- 期待リターンで決める方法

- リスクで決める方法

- 専門家に任せる方法

- 経験と勘で決める方法

比率を均等にする方法

アセットアロケーションの決め方として、深く考えず均等に組み入れるという考え方があります。

資産配分比率が均等

アセットアロケーション(資産配分)において、組み入れ資産の比率を均等にする方法です。例えば、国内株式と国内債券でアセットアロケーションを行う場合、国内株式:国内債券=1:1=50%:50%とする方法です。

3つの資産を均等に組み入れる三分法、4つの資産を均等に組み入れる四分法などがありますが、資産配分を均等にするのです。特に理論的な背景があるわけではないですが、均等なので分かりやすく、かつ一定の分散効果が得られ、手間がかからないため現実的に行いやすい方法です。

リスクが均等(リスクパリティ)

計算が難しくなりますが、組み入れ資産ごとのリスクが均等になるように組み入れるリスクパリティという考え方もあります。実際の計算は複雑になりますが、国内株式のリスクは国内債券の4倍とすると、組み入れ比率を国内株式:国内債券=1:4とすると、国内株式のリスクは国内債券の4倍なので、国内株式のリスク:国内債券のリスク=1×4:4×1=1:1と均等になります。

期待リターンでアセットアロケーションを決める方法

資産運用の期間や目的などから、一定の期待リターン(期待収益率)を達成したいと考える場合があります。必要な期待リターンがあらかじめ決まっている場合には、アセットアロケーション(資産配分)を行う際に、組んだポートフォリオで必要な期待リターンが確保できるように組み入れ比率を決定します。

例えば、運用期間が25年間で資産を2倍にしたいと考えている場合には、およそ年率3%程度で運用すればよいため(※72の法則より25年を24年と近似し72÷24=3)、期待リターンが3%となるようにアセットアロケーションを決めるというような形です。

高い期待リターンを求める場合には、株式などハイリスクハイリターンの資産を多く組み入れることになり、低い期待リターンで良い場合には、債券などの安全資産を多めに組み入れて価格変動リスクを抑えつつ、期待リターンを実現できるように運用を行います。

リスクでアセットアロケーションを決める方法

ポートフォリオの期待リターンではなくリスクの水準でアセットアロケーション(資産配分)を決める方法もあります。ポートフォリオのリスクは、各資産のリスクの単純平均ではなく共分散などから求めた相関係数も用いた計算を行う必要がありますが、各資産のリスク、資産間の相関係数が分かっていて、計算方法を理解すれば表計算ソフトなどで比較的簡単に計算できます。

リスクでアセットアロケーション(資産配分)を決めるのは、運用する資産の使用用途が決まっていて、かつあまり資産を減らせないような場合です。例えば、退職金を運用して老後の生活資金を増やそうという場合には収益性を追求するよりも、リスクを一定水準までしかとらないというようにリスク(価格変動リスク、損失のリスク)管理による資産運用を行うことがあります。

例えば、ポートフォリオのリスク(標準偏差)を年率で5%以内に抑える、といったような形になります。リスクを低くするためには、キャッシュや債券などの安全資産を多く組み入れる必要があり、安全性は高まりますが、収益性が低下します。

最適化計算・有効フロンティアとアセットアロケーション

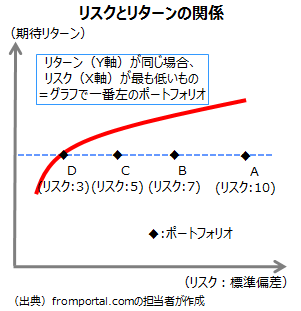

アセットアロケーション(資産配分)は膨大なパターンが考えられます。しかし、膨大なパターンの中からアセットアロケーションを決定しなければいけません。その際に重要になるのが最適化、効率的フロンティアという考え方です。候補となるアセットアロケーション(資産配分)には膨大なパターンがありますが、投資効率が良いものと悪いものがあります。例えば次のようなものです。

- 候補1:期待リターンは3%、リスクは6%

- 候補2:期待リターンは3%、リスクは8%

- 候補3:期待リターンは3%、リスクは15%

- 候補4:期待リターンは6%、リスクは15%

- 候補5:期待リターンは9%、リスクは24%

- (前提)安全利子率は0%

期待リターンが同じ場合

まず期待リターンが同じ候補1~3について考えます。同じ期待リターンであるにもかかわらず、リスクは6~15%と異なっていています。この場合、同じ期待リターンであれば、最もリスクが小さい方が投資の効率が良いと考えます。そのため候補1が最も魅力的ということになります。

リスクが低い方が、期待リターンに近い収益率を実現しやすいためです。リスクが高いと、大きな損失を出してしまう恐れが高まります。

リスクが同じ場合

続いてリスクが同じ候補3と候補4を比較します。リスクが同じであるならば、より期待リターンが高い方が望ましいという考え方になります。そのため、候補4の方が魅力的であると考えます。

リターンとリスクの水準が違う場合

候補1~5までのアセットアロケーションを比較する場合、リターンとリスクの水準が違うため工夫が必要になります。この場合、様々な比較方法が考えられますが、単純な考え方として、リスク1単位当たりの期待リターンの水準が高いものが最も投資の効率が良いと考えることにします。つまり、期待リターン÷リスクが最も大きいものを魅力的と考えます。そうすると、次のようになります。

- 候補1:3%÷6%=0.500

- 候補2:3%÷8%=0.375

- 候補3:3%÷15%=0.200

- 候補4:6%÷15%=0.400

- 候補5:9%÷24%=0.375

このため、期待リターン÷リスクが最も大きい0.500の候補1が最も効率的ということになります。なお、期待リターン÷リスクの「期待リターン」部分は、実現がほぼ確実な安全利子率を期待リターンから差し引いて計算する場合があります。今回は安全利子率を0%としたため考慮しませんでした。

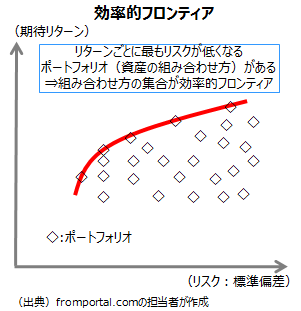

最適化計算と有効フロンティア(効率的フロンティア)

アセットアロケーションを決める際には、期待リターンとリスクの最適化を行い、期待リターンとリスクの関係が最も効率的になるように決めることが投資効率を高めることになります。最適化とは、投資家のリスク許容度などを考慮しつつ、期待リターンとリスクの関係が最も効率的となるようにアセットアロケーションを決める(ポートフォリオを決める)ことを意味します。

また、XY平面上でX軸にリスク、Y軸に期待リターンをとりリスク当たりの期待リターンが最もなる点の集めた曲線を有効フロンティア(効率的フロンティア)と呼びます。アセットアロケーションは有効(効率的)フロンティア上のポートフォリオとなるように決定することが基本となります。

専門家に任せる方法

アセットアロケーションの決め方として、専門家(金融機関)にお任せという方法もあります。例えば、複数の資産が組み入れられているバランス型ファンドやファンズオブファンズに投資する、ファンドラップ、ラップ口座などを利用する、金融機関などの専門家やロボット・AIなどによる投資アドバイスに基づいて投資するなどの方法が考えられます。

専門家に任せる方法は自分で調べる必要がなく手軽に行うことができる点がメリットですが、自分の大切な資産の運用を自分では考えず他人にゆだねてしまうという点、手数料が高くなることが多い点、金融機関に都合が良い金融商品への投資になってしまうことがある点などがデメリットです。

経験と勘で決める方法

アセットアロケーションの理論は個人投資家にとっては難しく感じる場合があり、アセットアロケーションを理論に基づいて決めようとすると挫折してしまうことがあります。

また、理論に基づいてアセットアロケーションを決めたつもりでも、仮定や前提条件、期待リターン・リスク・相関係数の計算方法、最適化計算の方法、リスク許容度の設定、効用関数の決め方などによって、大きく結果は変わるため、各種条件を少しいじるだけで恣意的に決めてしまうこともできますし、本来の結果からの誤差も大きくなるとみられます。

そのため、実際には敢えて深く考えずに、自らの経験や勘によって何となくアセットアロケーションを決める場合が多くなると考えられます。

経験と勘できる方法には、理論的な根拠があるわけではない場合がありますが、理論的に考えたからといって思い通りにいくとは限らないため、悩む時間があるならとりあえず実践するということも、考え方としては一理あるのかもしれません。

アセットアロケーションの考え方と重要な要素

アセットアロケーションの考え方とアセットアロケーションを決める上で重要な要素についてです。

期待リターン・リスク・相関係数とアセットアロケーション

アセットアロケーションを決める際にアセットアロケーションを構成する資産の期待リターン、リスク、他資産との相関係数が重要になります。複数の資産を組み合わせたポートフォリオの期待リターンやリスクの水準、期待リターンとリスクの関係(投資の効率性)に基づいて、アセットアロケーションを決定することがあるためです。

リスクに対する考え方(リスク許容度)とアセットアロケーション

リスク許容度とは、資産運用を行う人、すなわち投資家がどの程度リスク(価格変動リスク、損失リスク)を受け入れられるかの程度・度合いを意味します。

リスク許容度は、年齢、家族構成、収入の安定度合い、将来の収入の見込み、将来の支出予定、ライフプラン、家計の収支の状況、資産の規模・構成、資産運用の目的、負債(住宅ローンなどの借金)の状況、投資の経験や知識、性格などによって変化します。

リスクをあまり受け入れられない場合(リスク許容度が低い場合)は、安全性を重視して預金や債券などの安全資産を中心としたローリスクローリターンのアセットアロケーション(資産配分)を行います。

リスクを受け入れられる場合(リスク許容度が高い場合)は、収益性を重視して株式やREITなどリスク資産を中心としたハイリスクハイリターンのアロケーション(資産配分)を行います。

両者の中間の場合には、安全性と収益性のバランスを取り、ミドルリスクミドルリターンのアロケーション(資産配分)を行います。

資産運用の目的とアセットアロケーション

個人の場合には、資産運用の目的や支出予定との整合性が重要になります。純粋な資産形成のための運用なのか、教育費用、住宅取得費用、老後費用などを貯めるための運用なのかなど資産運用の目的によってアセットアロケーション(資産配分)が変わる場合があります。つまり、ライフプランを考慮に入れる必要があるのです。

資産運用の目的が純粋な投資

資産を増やすためであって特定の用途が決まっているわけではない資金の場合、ある程度リスクを許容して収益性を追求することができる場合があります。

特定の用途がある資産の運用

一方で、子どもの教育費、老後の生活費用などのために運用する場合は、安全性(資産の減りづらさ)や流動性(換金のしやすさ)などに配慮する必要があります。特に退職金を運用する場合、リスクが高い運用資産を中心にアセットアロケーションを行うと一瞬で資産を失ってしまい、老後資金を失ってしまう恐れもあります。

資産運用の期間とアセットアロケーション

資産運用の期間が決まっている場合は運用期間に配慮したアロケーション(資産配分)にする必要があります。

運用資産の満期

例えば、5年後に支払う子どもの大学進学費用のためにお金を積み立てて資産運用している場合、個人向け国債変動10年を購入したり、10年満期の定期預金に預けたりするのは望ましくありません。資産運用を行う期間と運用対象の運用期間が異なっているからです。

運用期間と運用方法

数年以内に支出予定があるお金を原則60歳以降でないと引き出せないiDeCoを利用した運用を行ってはいけません。

運用時期と相場環境の当たりはずれ

また、資産運用期間が短い場合、価格変動リスクが大きい資産、例えば株式などを中心に運用すると、年ごとの騰落率の当たり外れが大きいため、たまたま運用成績が振るわない時期に運用を行うことになり、資産を減らして終わるということになってしまうこともあります。

負債とアセットアロケーション

負債の状況を考慮してアセットアロケーション(資産配分)を考えなければいかない場合があります。負債(借金)の状況については、個人投資家ではなく主に機関投資家で問題となりますが、例えば年金基金は加入者の年金を支払う義務(債務)を追っているため、加入者の退職時期や中途退職の状況に合わせてアセットアロケーション(資産配分)を考える必要があります。

退職者に年金が支払えないような状況、積立不足とならないように、負債(退職金・年金の支払い義務)の状況を踏まえて、アセットアロケーション(資産配分)を行わなければいけないのです。

アセットアロケーションの種類

アセットアロケーションに関する用語として次のようなアセットアロケーションの種類があります。

ストラテジック・アセット・アロケーション(SAA:戦略的資産配分)

ストラテジック・アセット・アロケーション(SAA: Strategic Asset Allocation)とは、中長期的な経済や市場の見通しやリスク許容度などに基づく、戦略的なアセットアロケーション(資産配分)のことを意味します。予想される期待リターンやリスクに基づき、最適なアセットアロケーション(資産配分)を決定します。基本的に一度アセットアロケーション(資産配分)を決定したら、その資産配分比率に基づいて運用を行います。

構成資産の価格変化によってアセットアロケーション(資産配分)の比率が変化し、当初の比率から大きく逸脱した場合にはリバランスによって、当初のアセットアロケーション(資産配分)に戻すことが行われるのが一般的です。リバランスは一定の基準を逸脱した場合に行う方法、一定期間ごとに定期的に行う方法などがあります。また、リバランスを一切行わない(バイアンドホールド)方法もあります。

ポリシー・アセット・アロケーション(PAA:政策的資産配分)

ポリシー・アセット・アロケーション(PAA: Policy Asset Allocation)とは、政策的なアセット・アロケーション(資産配分)という意味になりますが、ストラテジック・アセット・アロケーション(SAA)と同様に、中長期的な見通し、自らの資産・負債の状況、リスク許容度などに基づく、基本となるアセットアロケーション(資産配分)のことです。

タクティカル・アセット・アロケーション(TAA:戦術的資産配分)

タクティカル・アセット・アロケーション(TAA: Tactical Asset Allocation)とは、標準的なアセットアロケーションよりも多くの利益(超過収益)を得るために、主に短期的な相場の変動に合わせて、定性的・定量的な分析に基づき、アセットアロケーション(資産配分)を戦術的に変化させることを意味します。

値上がりが期待できる資産や割安だとみられる資産の配分を増やし、値下がりの恐れがある資産や割高だとみられる資産の配分を減らすなどの運用手法があり、アクティブ運用のイメージに近くなります。

ダイナミック・アセット・アロケーション(DAA:動的資産配分)

ダイナミック・アセット・アロケーション(DAA: Dynamic Asset Allocation)とは、市場の相場環境に合わせて、あらかじめ決めておいた一定の運用ルール・運用基準の下で機動的にアセットアロケーションを変化させることを意味します。クオンツ運用のイメージに近くなります。

例えば相場のリスク選好度合いに合わせてアセットアロケーションを変化させる運用手法の場合、相場がリスク選好的であれば、リスク性資産を増やし、安全資産を減らします。相場がリスク回避的であれば、リスク性資産を減らし、安全資産を増やします。

順張り的な運用を行う場合と逆張り的な運用を行う場合があります。

まとめ

- アセットアロケーションとは資産配分のことで、アセットアロケーションによって投資成果や分散効果が左右されるためとても重要です。

- アセットアロケーションの決め方として、単純に各資産を均等に組み入れる方法、期待リターンで決める方法、リスクで決める方法などがあります。