ジャンク債(ジャンクボンド)とは

記事作成日:2019年7月26日

最終更新日:2021年11月8日

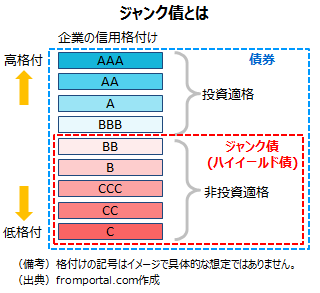

ジャンク債(ジャンクボンド:junk bond)とは、財務状況が健全ではないため、債券の利息の支払いや万での償還が予定通り行われず債務不履行(デフォルト)となるリスクが高く、格付けが低い債券のことを意味します。ジャンク債は一般的には発行体の信用格付けがBB格以下の非投資適格、投資不適格となる債券です。

ジャンク(junk)とは、がらくた、くず、廃品、安物といったような意味があります。ジャンク債はハイイールド債とも呼ばれることがあります。

スポンサーリンク

ジャンク債投資のメリット

ジャンク債投資のメリットは安全性が高い債券と比べると利回りが高いなど収益性が高いことです。

ジャンク債は利回りが高い

ジャンク債は発行体の財務状況が健全ではないため債務不履行(デフォルト)のリスクが相対的に高い債券です。リスクが高いため、低い利回りでは投資家が購入してくれないため、利回りが高くなることがジャンク債のメリットです。

発行市場であれば、発行体は高い利回りとなるような条件で発行しますし、流通市場であれば低い利回りでは買い手がつかないため利回りが高くなるのです。

財務状況が改善すれば大きなリターンが期待できる

ジャンク債の発行体は財務状況が悪いため格付けが低くなっていて、高い利回りとなっています。逆に考えると債券価格は相対的に割安になっているということになります。

債務不履行(デフォルト)となってしまうと大きな損失になる可能性がありますが、財務状況が改善し格付けが引き上げられると債券価格の上場(利回りの低下)が期待できます。

リスクが高いものの、見込みが当たった場合は大きな利益となる可能性があるのがジャンク債です。

ジャンク債投資のデメリット

ジャンク債は債務不履行リスクが相対的に高いこと、金融市場が動揺した場合に価格変動が不安定になりやすいことがデメリットです。

ジャンク債は債務不履行のリスクが高い

ジャンク債は発行体の財務状況が健全ではないことから低い格付けが付けられており、格付けの高い債券と比べると利息(クーポン)の支払いや満期での償還が予定通り行われない債務不履行(デフォルト)のリスクが相対的に高いと言えます。

債務不履行リスクが高いジャンク債に投資する際に単一銘柄に集中して投資すると債務不履行が発生した場合に大きな損失を出す恐れがあるため、ジャンク債に投資する際は銘柄分散をする、投資資金を集中させないなどが必要となります。

ジャンク債は価格変動が大きくなることがある

ジャンク債は発行体の信用力が低いため、投資家が疑心暗鬼に陥りやすく、価格変動が大きくなることがあります。

例えば、別の発行体で債務不履行(デフォルト)が発行すると、信用力が低い別の発行体もデフォルトを起こすのではないかと連想されることがあります。

金融市場が不安定になった時、ジャンク債の債券価格は格付けが高い債券よりも変動が大きくなることがあります。

まとめ

- ジャンク債とは、発行体の信用力が低いため債務不履行となるリスクが相対的に高く格付けが低い債券です。

- ジャンク債は利回りが高いことがメリットですが、債務不履行リスクが高く、金融市場が動揺した時に価格変動が大きくなりやすいことがデメリットです。