リオープン方式・リオープン債とは

記事作成日:2019年12月9日

最終更新日:2021年11月17日

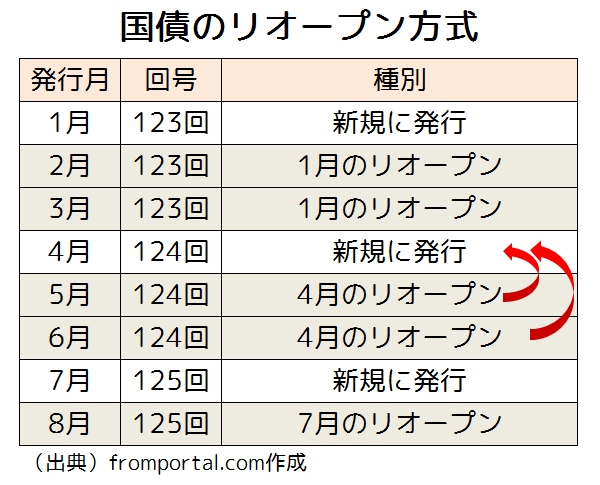

債券のリオープン方式(リオープン制度)とは、国債などの債券を発行する場合に、全く新しい銘柄の債券として発行するのではなく、既に発行済みの債券(既発債)と同一の銘柄として再発行することを意味します。

リオープン方式で発行された債券をリオープン債と呼び、リオープン債は発行日以外の利払い日や利子(利息)などの条件は既存の特定の債券と同じになり、流通市場で売買を行う場合は同一銘柄として取引が行われます。

スポンサーリンク

リオープン方式の経過利子(経過利息)

リオープンの場合、原則として既に発行されている債券と同じ利払い日に同じ金額の利子(利息)が支払われることになりますが、発行時点が異なる場合は最初の利払い日までの期間が異なるため調整する必要が生じます。

利払いの対象となる期間のうち保有していなかった期間に対応する利子(利息)の金額を経過利子(経過利息)といいます。債券を購入する投資家が売却する発行体や投資家に対して、経過利息を支払うことで保有期間の調整を行います。

リオープン債では基本的に購入時に経過利子(経過利息)を支払うことで保有期間を調整します。

リオープン債・リオープン方式のメリット

リオープン方式で国債が発行されることがありますが、発行側から見ると同一銘柄の流通量が増えるため投資家に買ってもらいやすくなるというメリットがあります。投資家側から見ると流通量が増えるので売買がしやすくなるというメリットがあります。

同一銘柄の発行量や流通量が増える

リオープン方式で国債を発行すると同じ銘柄の発行量が増えるため、流通市場での取引量も増えることになります。もし、流通量が少ないと、売買が成立しづらくなる、価格が不安定になりやすくなるため、取引しづらくなってしまうのです。

リオープンで発行すると取引が成立しやすくなって流動性が上がるため、投資家が国債取引をしやすくなります。大量に購入したい場合でも複数の銘柄を少額ずつ購入することなく取引ができます。

銘柄の増え過ぎを防止できる

リオープン方式を取らないで国債の発行を定期的に行う場合、次々と新しい銘柄が増えていくことになります。銘柄が増え過ぎると、取引が分散してしまい、一銘柄当たりの取引が活発でなくなってしまう恐れがあります。

リオープン方式を活用すると新しく発行する債券でも既存の債券と同じ銘柄として扱うことができるため、銘柄を増やすことなく発行することが可能になります。

リオープン債・リオープン方式のデメリット

リオープン方式で債券を発行する場合、発行しようとする銘柄が最初に発行されてから市場の利回りが大きく変化している場合、発行価格が額面金額から大きく離れてしまう可能性があります。

その場合、最初の調達金額と利払いと償還金額のバランスが変化してしまうなど、資金計画に影響が出てしまう場合があります。

市場環境が大きく変わった場合は表面利率を変化させるなどして条件を変えて発行した方が資金計画上分かりやすい場合があります。

まとめ

- 債券のリオープン方式とは、債券を発行する際に、既存の銘柄と同一の銘柄として発行することを意味します。リオープン方式で発行された債券はリオープン債と呼ばれることがあります。

- リオープン債のメリットは、同一銘柄の発行額が増えることで流通が活発になること、むやみに銘柄が増えないことなどが挙げられます。