クーポンスワップとは

記事作成日:2020年10月17日

最終更新日:2021年9月28日

クーポンスワップとは、異なる通貨間で元本の交換は行わず金利の交換(利息部分の交換)のみを行うスワップ取引です。元本の交換を行わない通貨スワップに相当するものがクーポンスワップです。交換する金利は固定金利、変動金利いずれのものもあります。固定金利同士、変動金利同士でなくても、固定金利と変動金利など、お互いが合意できればどのような組み合わせもあり得ます。

スポンサーリンク

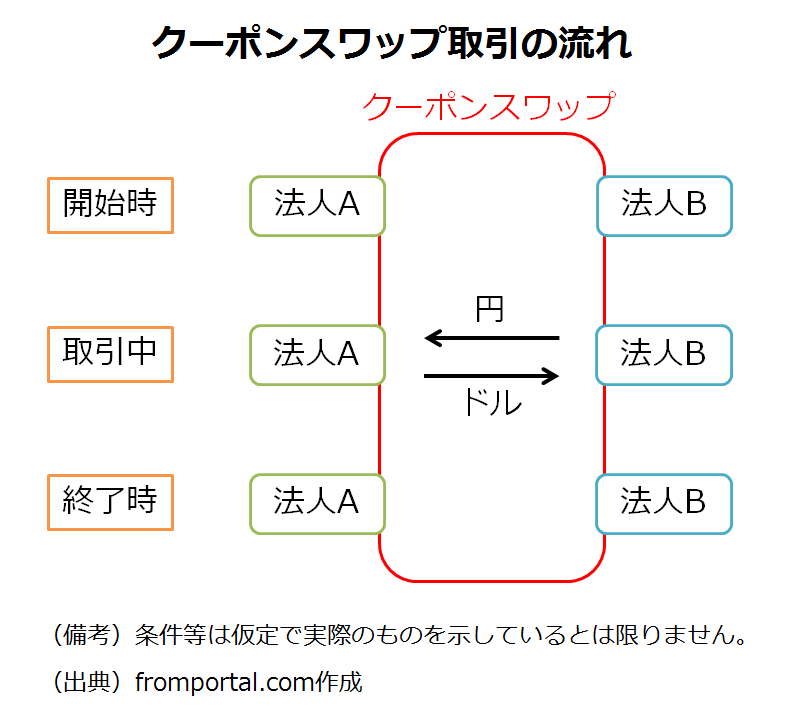

クーポンスワップの仕組み

クーポンスワップでは、金利(利息)の交換のため、元本がいくらになるかという想定を行いますが(想定元本)、取引開始時や取引終了時に元本の交換を行うことはなく、取引当事者がお互いに合意した一定期間ごとに異なる通貨で金利(利息)部分の支払いを相互に行います。

クーポンスワップを行う意義やメリットとデメリット

クーポンスワップを行うメリットとして、為替変動リスクの回避ができるということが挙げられます。

金利を交換するスワップは、通常は何らかの金利変動リスクの回避が目的となります。一方、クーポンスワップでは固定金利同士を交換することが多くあります。クーポンスワップでは、取引期間中の為替レートは通常固定されるため、金利も固定してしまうと、やりとりする金額は完全に固定されます。つまり異なる通貨間で固定的なキャッシュフローを生み出すことができます。

そのため、輸出や輸入を行う貿易事業者が、為替変動リスクを回避する目的でクーポンスワップを行うことがあります。

一方で、クーポンスワップのデメリットとしては、スワップは選択権があるオプションとは異なり、スワップ取引の契約を結ぶと特約等がなければ交換が義務になるため、交換を続けなければいけないということです。

仮にクーポンスワップによる金利交換を行わないで取引をした方が為替レートは有利であった場合でも、クーポンスワップによる支払いを続ける必要があります。つまり、機会損失が発生しうるのです。

クーポンスワップの活用例:貿易取引とクーポンスワップ

貿易取引は、特別な意図がなければ基本的に自国通貨か相手国通貨あるいは国際的な流動性が高い通貨(主にドル)で支払いが行われます。輸出事業者は商品を輸出して代金を受け取りますが、日本の輸出事業者が取引相手から輸出代金を円で支払ってもらえるのであれば、特に為替変動リスクを気にする必要はありません。しかし、円以外の通貨、例えばドルで支払いが行われた場合、日本国内で商品の原材料や商品自体を調達している場合は資金繰りのために円に戻す必要が生じ、為替変動リスクを負うことになります。

輸入事業者は商品を輸入して代金を支払いますが、日本の輸入事業者が取引相手に輸入代金をドルで支払う場合は、ドルを調達して支払う必要があります。輸入代金を支払う度に円資金をドル資金に換える必要があり、為替変動リスクを負うことになります。

そのため、貿易取引を行う際に為替変動リスクを低減あるいは回避するため、為替予約やクーポンスワップを用いて為替リスクのヘッジが行われます。

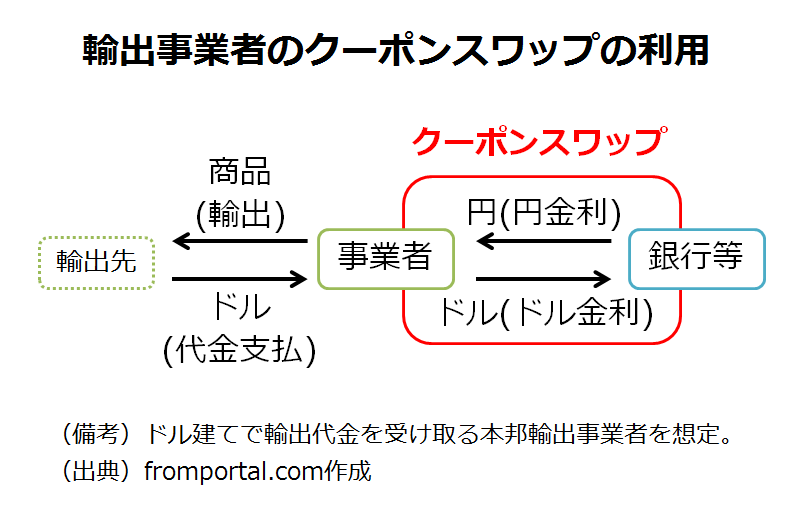

輸出事業者とクーポンスワップ

ドルで代金を受け取る日本の輸出事業者を想定します。定期的に取引相手からドルで支払いを受けていると仮定すると、輸出事業者は定期的にドルを円に交換するために、ドルの固定金利の支払い、円の固定金利の受け取りのクーポンスワップを銀行等と行います。

スワップ取引では輸出事業者は一定期間ごとに受け取ったドルの資金を支払い、円で資金を受け取ることになります。クーポンスワップを行えば、スワップ取引の期間中は為替レートが固定されるため、為替変動リスクをヘッジできます。

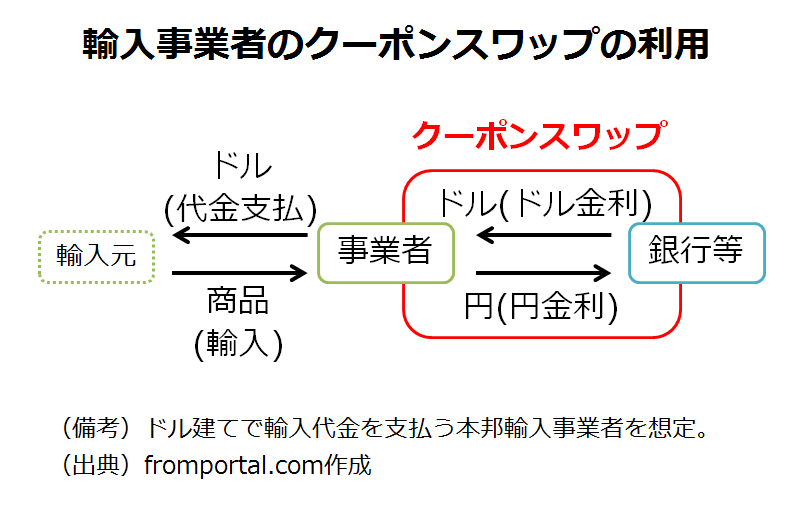

輸入事業者とクーポンスワップ

ドルで代金を支払う日本の輸入事業者を想定します。定期的に取引相手にドルで支払いを行うと仮定すると、輸入事業者は定期的に円をドルに交換するために、円の固定金利の支払い、ドルの固定金利の受け取りのクーポンスワップを銀行等と行います。

スワップ取引では輸入事業者は一定期間ごとに円の資金を支払い、ドルの資金を受け取り、輸入代金に充てることになります。輸入した商品を日本国内で販売すれば円資金が入ってくるので、クーポンスワップでドル資金に交換するということを繰り返すことになります。クーポンスワップを行えば、スワップ取引の期間中は為替レートが固定されるため、為替変動リスクをヘッジできます。

クーポンスワップと通貨スワップの違い

クーポンスワップと通貨スワップの違いの違いは取引開始時と終了時に元本の交換があるかどうかです。取引開始時と取引終了時に元本の交換がないのがクーポンスワップで、元本の交換があるのが通貨スワップです。

クーポンスワップと通貨スワップで交換する金利が変動金利か固定金利かどうかはどちらもあり得るので、交換する金利の種別は両者を区別する上では直接関係はありません。

クーポンスワップと通貨スワップは異なる通貨間で金利部分を交換しているという点は共通しています。クーポンスワップと通貨スワップのいずれも、金利部分の交換が重要となるため、違いはそれほど大きくないと考えることができます。

しかし、クーポンスワップは元本の交換がないため、交換する元本の資金の手当や手続きが不要となり、利便性が高いということができます。

なお、通貨スワップは、資金調達を行う上で金利を抑えるため、抱えている債務の実質的な金利を低減するため、為替変動リスクを回避するためなどの目的で行うことがあります。クーポンスワップは、貿易を行う事業者が為替変動リスクを回避する目的などで行うことがあります。もちろん、通貨スワップ及びクーポンスワップは投機的利益を追求するために行われることもあります。

クーポンスワップと為替予約の違い

クーポンスワップは為替予約を行ったのと同等の効果がありますが、完全に同じではありません。クーポンスワップは取引期間中全期間の為替レートが一つに固定されるため(フラット為替)、固定金利同士を交換して金利変動リスクを排除した場合、支払い時点ごとに受け取る金額あるいは支払う金額は固定されることになります。

為替予約も、為替変動リスク、金利変動リスクを回避できますが、半年ごとにお金の受け渡しを想定する場合、6か月後、1年後、1年6か月後、2年後ではそれぞれ為替先渡レート(予約レート)が変わってくるため、元本を変化させていかないと受け取る金額あるいは支払う金額が変わることになり、使い勝手が悪いと感じる場合があります。

クーポンスワップは全取引期間を考量した上で取引期間中の為替レートを1つにするため、理論上、結局全期間を1つのレートにするか、期間ごとにレートを定めるかの違いで、同一期間同一条件で行えば、クーポンスワップと為替予約には損得は生じないと考えることもできますが(差が生じるなら裁定が可能)、契約の煩雑さ、やりとりする金額の利便性などからクーポンスワップの形をとることがあるのです。

クーポンスワップと通貨オプションの違い

通貨オプションを用いることでもクーポンスワップや為替予約と似た効果を生み出すことができます。

しかし、通貨オプションは権利を行使することもできれば権利を放棄することもでき、選択権があります。仮に権利行使が自分にとって不利で、権利行使をしない方が有利になる場合は、通貨オプションの権利を放棄すればよいのです。

一方、クーポンスワップは、特約などで特に定めておかない限り、取引終了時まで金利の交換を続ける必要があります。クーポンスワップを続けると自分にとって不利な為替レートになったからといって、途中で勝手に金利の交換をやめることはできないのです(取引契約に違反)。

つまり、クーポンスワップと通貨オプションは権利行使の自由があるかどうか、という点に違いがあることになります。

まとめ

- クーポンスワップとは、異なる通貨間で元本の交換は行わず、金利の交換のみを行うスワップ取引です。元本の交換を行わない通貨スワップに相当するものがクーポンスワップです。

- クーポンスワップで交換する金利は変動と固定のどちらもありますが、固定金利にするとキャッシュフローが固定されるため、貿易事業者などによる為替変動リスクのヘッジ手段として活用されています。