トータルリターンスワップとは

記事作成日:2020年10月22日

最終更新日:2021年10月11日

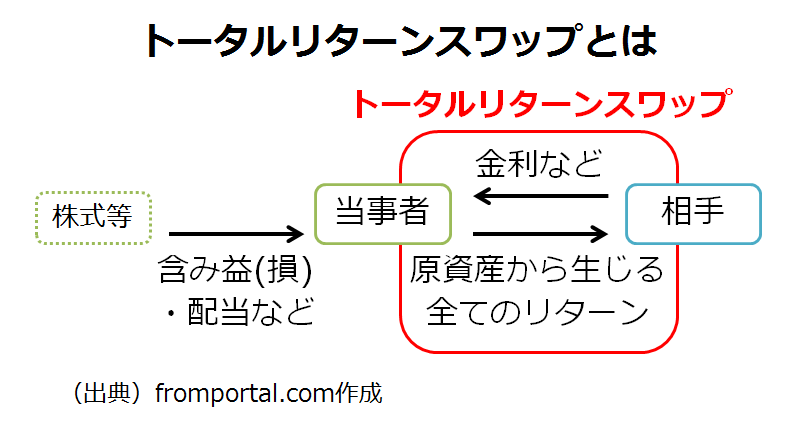

トータルリターンスワップとは、取引当事者の片方が対象となる原資産から生じる全てのリターンを支払うスワップ取引を意味します。配当やクーポンなど実際にキャッシュフローを生じるもの(インカムゲイン)だけではなく、原資産の価格変動(値上り・値下がり)によるリターン(キャピタルゲイン・キャピタルロス)も交換対象となります。

スポンサーリンク

トータルリターンスワップの仕組み

トータルリターンスワップは、対象となる原資産から生じるキャッシュフロー、資産価格の変動(リターン)を全て交換対象とします。

原資産から配当やクーポンなどのキャッシュフローが生じた場合は、トータルリターンを支払う側は受け取る側にその金額を支払います。

一定期間の間に原資産に値上がり益が生じた場合、トータルリターンを支払う側は受け取る側に値上がり益に相当する金額を支払います。値下がり損が生じた場合には、トータルリターンの受け取る側が損失を引き受けるので値下がり分の金額を支払い側に支払います。

トータルリターンを受け取る側はトータルリターンを受け取る対価として固定金利や変動金利などを支払います。

原資産となるのは、株式や債券などとなります。

トータルリターンスワップのメリット

トータルリターンスワップを支払う側から見ると、原資産から生じるリスクを受け取り側に移転できるため保有資産の価格変動リスクを回避できていることになります。また、トータルリターンスワップは資産の所有権が移転しないので、資産を保有したままでいたい場合にメリットがあります。また、資産を譲渡する手続きが不要な点もメリットです。

トータルリターンスワップを受け取る側から見ると、実際に資産を保有しなくても、原資産から生じるリターンのみを享受できます。資産を購入する資金が不要であること、資産の譲渡を受ける必要がないことなどがメリットとなります。

トータルリターンスワップのデメリット

トータルリターンスワップを支払う側は、原資産から生じるリターンを一切享受できないため、トータルリターンスワップをしなかった方がより多くの利益を得られる場合があることがデメリットです。また、変動金利を受け取る場合は変動金利のリスクを負うことにもなります。

トータルリターンスワップを受け取る側は、原資産から生じる配当やクーポンなどのキャッシュフローや資産価格の変動から生じるリターンを受けられますが、価格変動リスクを負うことになる点がデメリットです。

取引当事者双方にとって、カウンターパーティーリスクがあることもデメリットです。取引相手がスワップに関する支払いをできなくなってしまうリスクがあります。

まとめ

- トータルリターンスワップは、取引当事者の片方が対象となる原資産から生じる全てのリターンを支払うスワップ取引を意味します。

- トータルリターンを受け取る側は代わりに変動金利・固定金利などの支払いを行います。