保険リンク証券・保険投資戦略の特徴とメリット・デメリット

記事作成日:2017年9月18日

最終更新日:2021年12月25日

保険リンク証券投資や、保険に投資する戦略のファンドなどについてです。オルタナティブ投資の一種として保険に対する投資があります。保険リンク証券とは、生命保険や損害保険に結びついている(リンクしている)証券のことで、保険リンク証券に投資するファンドを保険リンク証券ファンド、保険戦略ファンド、保険証券投資ファンドなどと呼びます。

日本ではあまり一般的ではありませんが、海外では機関投資家を中心に一定の需要があります。個人投資家には敷居が高い投資ですが、損害保険に投資するCAT債は自然災害が多い日本にとっても意義があるため、今後広がる可能性があります。

スポンサーリンク

保険リンク証券とは

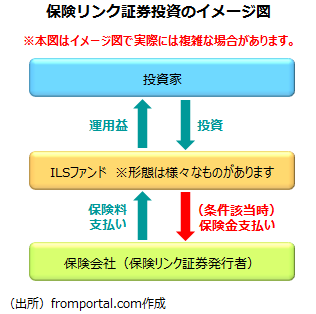

保険リンク証券(Insurance Linked Securities:ILS)とは生命保険や損害保険に連動した証券のことで、保険金の支払いが必要となる保険事故の発生状況によって価値(受け取ることができる金額)が変化する証券です。損害保険のリスクを証券化して移転する仕組みのCAT債(キャットボンド)が有名です。

保険リンク証券の発行者は、保険リンク証券の保有者に保険料を支払います。しかし、あらかじめ決めておいた条件に該当(自然災害の発生、一定の死亡率など)した場合には保険リンク証券の保有者は発行者に保険金を支払わなければいけません。

これは再保険の仕組みと同じで、保険リンク証券の発行者(通常は保険会社)が自ら抱える保険契約のリスクの一部を投資家に移転する仕組みです。

損害保険への投資

損害保険への投資においては、CAT債、再保険、再々保険、ILWといった仕組みによって、地震や台風・ハリケーンなどの自然災害発生時の保険金支払いをファンド(最終的には投資家)に移転します。

保険会社は自然災害の発生時に多額の保険金を支払わなければいけないリスクを負っていますが、リスクの一部を再保険などの仕組みによってファンドに移転します。保険会社は再保険等を引き受けたファンドに対して保険料を支払います。ファンドは移転されたリスクに沿った自然災害が発生した場合には、保険会社に保険金を支払います。

ファンドに投資した投資家は、自然災害の発生によって発生するファンドが保険会社に支払う保険金が膨らむほどファンドからの利益の分配が少なくなる仕組みです。自然災害が少なければ、ファンドが保険会社に支払う保険金が少なくなるため、投資家はファンドからより多くの利益を得ることができます。

CAT債(キャットボンド、CATボンド、キャット債)

CAT債(キャットボンド、CATボンド、キャット債)のCATとはCatastrophe(大災害、大参事)の最初の3文字のCATから来ていて、直訳すると大災害の債券ということになります。

CAT債は、保険会社が債券の形で保険会社の自然災害発生時の保険金支払いリスクを証券化によって投資家に移転する仕組みで、個別性が高くなる再保険や再々保険とは異なり、債券の形になっているため、投資しやすくなっていることが特徴です。

再保険・再々保険

再保険・再々保険は保険会社の自然災害発生時の保険金支払いリスクを第三者に移転する仕組みです。個別性が高いため、柔軟な契約内容とすることができますが、敷居が高くなる傾向があります。サイドカーと呼ばれる特別目的会社を作る仕組みや、担保付再保険などの仕組みが用いられることがあります。

ILW(インダストリー・ロス・ワランティ)

ILWとはIndustry Loss Warranty(インダストリー・ロス・ワランティ)の頭文字をとったもので直訳すると「産業損失保証」という日本語になりますが、ILWでは再保険によってリスクを移転しようとする保険会社の損害額ではなく、保険業界全体が被る損害額を保険金支払いの基準(トリガー)とする形態です。

自然災害の発生による個別の保険会社の損害ではなく、自然災害によって全体ではどの程度の損害が発生したかが重要になりますが、分かりやすい基準であると考えられています。損害保険契約の地域的な偏りから、ある保険会社では損害が少なかったけれど、別の保険会社では損害が多かったというようなことではなくなるためです。

生命保険への投資

生命保険への投資においては、証券化の仕組みや金融デリバティブ(スワップ)の仕組みが用いられますが、投資の対象となるのは超過死亡リスクの再保険や長寿リスクの再保険、医療保険の超過支払いリスクの再保険などがあります。

またライフセトルメントと呼ばれる生命保険契約を売買し、生命保険証券に投資する方法もあります。

日本の個人投資家が生命保険の保険リンク証券に直接的・間接的に投資するのは極めて難しく、機関投資家向けの投資になりますが、機関投資家であっても難易度が高い投資になります。

なお、ここでは自ら貯蓄性がある生命保険に加入することについてではなく、他者の生命保険に投資することについて説明しています。

超過死亡リスク

超過死亡リスクの再保険とは、自然災害の発生や重篤な感染症の発生などによって保険契約者の死亡率が想定以上となった場合に死亡保険料の支払いが膨らんでしまうことのリスクを移転するため、一定以上の死亡率となった場合に保険金を受け取れるような再保険契約を結ぶこと、あるいは証券化によってリスクを投資家に移転することです。

長寿リスク

長寿リスクの再保険とは、医療技術の進展、医療体制の充実、生活習慣の改善などによって保険契約者の寿命が延びた場合に年金保険の支払いが膨らんでしまうことのリスクを移転するため、金融デリバティブの活用などによってリスクを投資家に移転することです。

医療保険の超過支払いリスク

医療保険の超過支払いリスクの再保険は、自然災害や感染症などによって医療保険の支払いが想定以上となった場合に備えてリスクを投資家に移転する仕組みです。

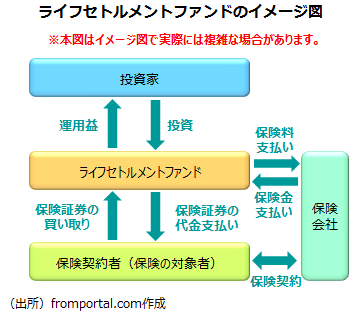

ライフセトルメント

保険会社と保険契約者が結んだ生命保険契約をファンドが買い取って、保険契約者の代わりにファンドが保険料を支払い、保険の対象者(被保険者)に保険事故が発生(通常は死亡)した場合に、ファンドが保険金を受け取る取引形態です。ファンドに投資した投資家にはファンドが受け取る保険金から利益が配分されます。

ライフセトルメントファンドは、生命保険を取引するため倫理的に問題があるとされることなどから、盛んな国とそうでない国があります。日本では基本的に生命保険契約の売買は認められないので、ライフセトルメント投資は一般的ではありません。

一時期、日本でも年金の資金によってライフセトルメント投資が流行した時期がありましたが、運用元のファンドが破綻しから資金の回収が出来なくなる事態が発生したため、手控えられるようになりました。

保険リンク証券・保険投資のメリット

保険リンク証券・保険投資のメリットについてです。

株式や債券など金融市場との連動性が低い

保険リンク証券や保険への投資は、保険事故の発生有無に利益が左右されることになり、株価や債券価格の動きとは基本的に関係がなくなります。そのため、株式や債券などと相関が低い資産を組み入れることができるようになり、分散投資につながります。

景気との連動性が低い

保険リンク証券や保険への投資は、景気動向に左右されづらいという特徴があります。景気が良くなるか、悪くなるかではなく、自然災害など保険金支払いの条件となる事象が発生するかしないかが重要になるからです。

多数の被保険者を対象とすれば統計的な予測の精度が高まる

生命保険への投資においては、生命保険の対象となる被保険者の数が多くなればなるほど、大数の法則の考え方によって、統計的な予測の精度が高まると考えられます。そのため、ファンドの規模が大きくなるほどファンドから得られる利益が安定する可能性があります。

保険リンク証券・保険投資のデメリット・リスク

保険リンク証券・保険投資のデメリット・リスクについてです。

日本では保険戦略は一般的ではない

日本では保険リンク証券や保険への投資は一般的ではありません。一部では個人投資家向けの投資信託も開発されていますが、個人投資家が保険リンク証券や保険に投資するのは難しいと言えます。

自然災害や新型感染症の発生は予測が困難

生命保険・損害保険への投資においては、自然災害や新型感染症の発生によって得られる利益が減ってしまう可能性がありますが、自然災害や新型感染症の発生を予測するのは困難です。つまり、投資における損失の発生を予測することは難しいと言えます。

流動性・換金性が低い場合がある

保険リンク証券や保険への投資においては、流動性・換金性が低い場合があります。そのため保険リンク証券や保険に投資するファンドの流動性・換金性が低くなる場合があります。

仕組みが分かりづらい

保険リンク証券や保険への投資は、仕組みが分かりづらく難解であるという課題があります。

レバレッジをかけている場合がある

保険リンク証券や保険への投資を行うファンドには、レバレッジを掛けて投資を行う場合があります。レバレッジによってリスクをとりすぎるとファンドの破綻リスクが高まるため注意が必要です。

倫理的に受け入れられないという意見がある

特に生命保険関連の投資では、人の寿命を投資の対象としているため、是非については否定的な意見があることも事実です。

まとめ

- 保険リンク証券(Insurance Linked Securities:ILS)とは生命保険や損害保険に連動した証券のことで、保険金の支払いが必要となる保険事故の発生状況によって価値(受け取ることができる金額)が変化する証券です。

- 日本ではあまり一般的ではありませんが、海外では機関投資家を中心に一定の需要があります。地震や台風など自然災害が多い日本では、損害保険のリスクを証券化して移転する仕組みのCAT債(キャットボンド)の役割が高まる可能性もあります。