証券化の仕組み・証券化商品投資の種類とメリットやデメリット

記事作成日:2017年9月18日

最終更新日:2021年12月24日

証券化の仕組みと証券化商品投資の特徴やメリット・デメリット、リスクについてです。証券化とは不動産、ローン、債権などの収入(キャッシュフロー)が見込まれる資産を証券化し投資家が投資しやすくしたものですが、証券化によって原資産が抱えるリスクが分かりづらくなってしまう場合があることに注意が必要です。証券化商品はサブプライムローン問題、世界金融危機の原因の1つとなりました。

スポンサーリンク

証券化・証券化商品とは

証券化とは、不動産、ローン、債権、知的財産権、事業など収入(キャッシュフロー)が見込まれる原資産を裏付けとして証券を発行する仕組みのことで、発行された証券には原資産から生じる収入(キャッシュフロー)や原資産が抱える収入面でのリスクの大部分が移されることになります。

証券化商品とは、不動産、ローン、債権、知的財産権、事業などの原資産を裏付けとして発行され、投資家が投資しやすいように商品化された証券のことです。

証券化の仕組み

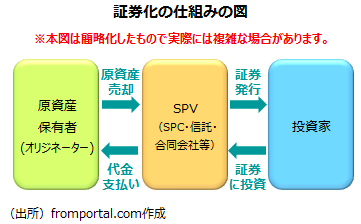

証券化の特徴は原資産を保有している原資産保有者(オリジネーター)が、原資産保有者とは別のSPV(特別目的事業体、ビークル)に原資産を売却し、原資産を購入したSPVが原資産を裏付けとして証券を発行し投資家に売却するということです。

原資産が原資産保有者から売却されることで、倒産隔離が行われ、原資産保有者の信用力や財務状況などに左右されなくなるのです。

SPVの枠組みとしてはSPC(特別目的会社)や株式会社、合同会社、信託などが活用されますが、二重課税の負担とならない様に税制面で優遇される枠組みが選ばれます。

証券化の仕組みを簡略化して図示すると次のようになります。

証券化商品の特徴

証券化商品には次のような特徴があります。

証券化によって流通しやすくなる

資産を証券化することによって、流通しやすくできます。原資産そのものを保有するよりも証券化された商品の方が投資家は投資しやすいと考えられます。

資産を小口化できる

原資産の資産価値が高い場合には、売買金額が高額となってしまいますが、証券化によって原資産を小口化して投資家に販売することができるようになります。

オリジネーターはリスクを移転できる

特定の資産から生じるリターンと資産が潜在的に抱えるリスクは証券化し、他の投資家に買い取ってもらうことでリターンとリスクを他の投資家に移転することができます。

オリジネーターはオフバランス化できる

原資産保有者(オリジネーター)は資産をSPV(特別目的事業体)に売却することによって、バランスシート(貸借対照表)から切り離すことができ、オフバランス化できます。

オリジネーターの信用とは関係なく資金調達できる

原資産保有者(オリジネーター)が資金調達を行う場合、オリジネーターの信用度合いが低いと資金調達コストが高くなりますが、資産をオリジネーターから切り離すことで、資産が持つ価値・信用力を基に資金調達ができます。

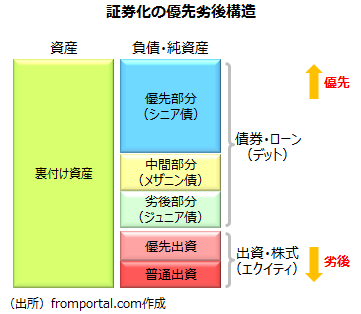

優先劣後構造によって安全性が高い商品を生み出す

証券化においては返済が優先される部分と劣後する部分を作ることが一般的に行われます(優先劣後構造)。複数の原資産をまとめて証券化した場合、一部の原資産価値が下落しても優先部分が守られるようにするのです。安全性が高い証券はリスク許容度が低い投資家に売却し、安全性が低い証券はリスクをとることができる投資家に売却します。

出資(エクイティ・株式会社の株式や合同会社の持分など)と債券(ローン)ではまず債券が優先され、出資は劣後します。債券(ローン)の中でも優先度が高いものを優先債(優先ローン)またはシニア債(シニアローン)といい、優先度が低く劣後するものを劣後債(劣後ローン)またはジュニア債(ジュニアローン)といいます。優先債と劣後債の中間の優先度合いとなるのがメザニン債(メザニンローン)です。

出資においては、普通の出資の他に返済が優先される優先出資や劣後する劣後出資が分けて設けられる場合があります。証券化で株式会社の仕組みを利用する場合、普通株式に優先するものが優先株式、普通株式よりも劣後するものを劣後株式となります。

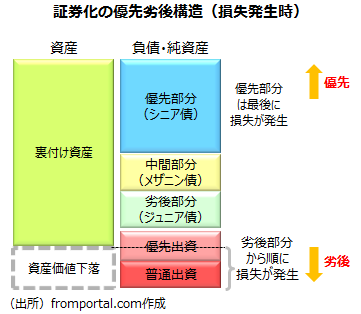

証券化商品の原資産に損失が発生した場合には、優先度が低いものから価値が毀損していくことになります。原資産の損失が少ない場合は、出資部分の価値は毀損しますが、債券部分の価値は毀損しない場合があります。債券部分でも優先部分(シニア)はなかなか毀損しませんが、劣後部分(ジュニア)は優先部分より毀損しやすくなっています。

格付け会社などから信用補完を受けることがある

証券化商品は第三者からのお墨付きがあった方が投資しやすくなります。証券化商品では優先劣後構造によって安全性が高い商品が作り出されますが、格付け会社から格付けを取得することで信用の補完を受け、信頼感を高めることができる場合があります。

証券化商品の種類

証券化商品の種類についてです。

証券化商品の種類の一覧

証券化商品の種類を一覧にしたものが次の表です。

| 種類 | 例 | |

|---|---|---|

| 証券化商品 (広義のABS) | 狭義のABS(資産担保証券) | 自動車ローン債権、リース料債権、割賦債権、クレジットカード債権、学生ローン債権、消費者ローン債権、売掛金、商業手形、診療報酬債権等を裏付けとした証券 |

| MBS(不動産担保証券) | RMBS(住宅ローン担保証券)、CMBS(商業不動産担保証券)、CMO(不動産抵当証券担保債券) | |

| CDO(債務担保証券) | CBO(社債担保証券)、CLO(ローン担保証券)、CDO(債務担保証券) | |

(出典)「よい家計」運営者作成

ABS(狭義の資産担保証券)

ABS(Asset-backed securities)とは、広い意味では何らかの資産を裏付けとする証券全てを意味します。狭い意味では、証券化商品のうち、MBS(不動産担保証券)やCDO(債務担保証券)に属しない何らかの資産を裏付けとする証券を意味します。裏付けとなる資産には次のような金銭債権などがあります。

- 自動車ローン債権

- リース料債権

- 割賦債権

- クレジットカード債権

- 学生ローン債権

- 消費者ローン債権

- 売掛金

- 商業手形

- 診療報酬債権

MBS(不動産担保証券)

MBS(Mortgage-backed securities)とは、日本語でモーゲージ証券、モーゲージバック証券、不動産担保証券などと呼ばれ、住宅ローン債権や商業用不動産融資債権(商業用不動産ローン債権)を裏付けとして発行される証券です。

MBSには、住宅ローンを裏付けとするRMBS、商業用不動産ローンを裏付けとするCMBS、複数の住宅ローンなどをまとめた上でリスクの区分ごとに債券を発行するCMOがあります。

RMBS(住宅ローン担保証券)

RMBS(Residential Mortgage-Backed Securities)とは、日本語では住宅ローン担保証券、住宅ローン債権担保証券などと呼ばれ、住宅ローンからの元本や利子の返済を裏付けとして発行される証券のことです。日本でも住宅金融支援機構がフラット35などの住宅ローン債権を買い取って証券化しています。RMBSはMBSの一種です。

住宅ローンの場合は返済が不能となるリスクがあるほか、期限前償還、つまり繰り上げ返済によって予定していた元本や利子の支払いがうけられなくなるリスクがあります。

住宅ローンを融資した金融機関は住宅ローン債権を換金・現金化できるというメリットがありますし、RMBSに投資する投資家にとっては安定した利回りが期待できるなどのメリットがあります。

CMBS(商業不動産担保証券)

CMBS(Commercial Mortgage-Backed Securities)とは、日本語では商業用不動産ローン担保証券、商業用不動産担保証券などと呼ばれ、オフィスビル、商業施設(店舗、ショッピングモール)ホテル、倉庫などの商業用不動産や工場などに対する不動産ローンの元本や利子の返済を裏付けとして発行される証券のことです。

不動産ローンの元本や利子の支払いの原資となるのは入居しているテナントからの賃料です。CMBSはMBSの一種です。

商業用不動産ローンの場合は、景気後退や事業の不振などによって入居しているテナントからの賃料が得られなくなる、空室によって賃料が得られなくなるなどにより、元本や利子の返済が不能となるリスクがあります。

CMO(不動産抵当証券担保債券)

CMO(Collateralized mortgage obligation)とは日本語ではモーゲージ担保証券、不動産抵当証券担保証券(債券)などと呼ばれ、複数の不動産担保証券をまとめた上で、満期やリスクなどの状況に応じていくつかの区分を作り、異なるリスク・リターン特性を持つ区分(トランシェ)ごとに証券(債券)を発行する仕組みです。CMOはMBSの一種です。

住宅ローン債権などの不動産担保証券には期限前償還(繰り上げ返済)のリスクがあり、住宅ローン債権から繰り上げ返済が行われると想定していた元本や利息の支払いが受けられなくなります。

そこで、複数の不動産担保証券をまとめ、異なるリスク帯ごとと再編成して債券とすることで、投資家のリスク許容度に応じてリスクの異なる債券を選べるように投資しやすくする仕組みです。

CDO(債務担保証券)

CDO(Collateralized debt obligation)とは、日本語では債務担保証券と呼ばれ、債券(社債など)や貸付債権(貸出債権、ローン)を裏付けとして発行される証券です。

CDOには、債券のみを裏付けとするCBO、貸付債権(貸出債権、ローン)のみを裏付けとするCLOと債券とローンの両方を裏付けとするCDOがあります。

CBO(社債担保証券)

CBO(Collateralized bond obligation)とは、日本語では社債担保証券と呼ばれ、債券(社債など)を裏付けとして発行される証券です。複数の社債を裏付けとすることから、中小企業など信用力がない企業でも社債を発行し資金調達が可能となる場合があります。

単独の社債では信用力がなくても、複数の社債をまとめた上で、証券化における優先劣後構造によって信用力が高い証券を発行することが可能となるためです。

CLO(ローン担保証券)

CLO(Collateralized loan obligation)とは、日本語ではローン担保証券、貸付債権担保証券と呼ばれ、ローン(貸付債権、貸出債権)を裏付けとして発行される証券です。ローンを担保というとおよそ全てのローンが該当するようなイメージがありますが、CLOといった場合は、基本的には金融機関が企業に貸し付けを行う場合のローンを意味します。

金融機関の企業に対する貸付債権以外のローンを裏付けとする証券は、通常(狭義の)ABSに分類されます。不動産関係ローンの場合はMBSとなります。

CDO(債務担保証券)

CDO(Collateralized debt obligation)は、CBOやCLOの総称であるほか、債券(社債など)や貸付債権(貸出債権、ローン)を裏付けとして発行される証券という意味でも用いられます。また、CBOやCLOはCDOに含まれるため、債券のみを裏付けとする証券(CBO)、ローンのみを裏付けとする証券(CLO)もCDOと呼ぶことができます。

証券化商品投資のメリット

証券化商品投資のメリットについてです。

伝統的資産とは異なるため分散投資になる

証券化商品は伝統的な資産である株式や債券とはリターンやリスクの性質が異なっているために分散投資となることがあります。

原資産保有者の信用力に左右されない

証券化商品では原資産が原資産所有者(オリジネーター)から切り離されているため、原資産保有者の信用力に左右されずに原資産の価値に着目して投資が可能です。

安全性が高い商品に投資できる

証券化商品では優先劣後構造によって、原資産にリスクがある場合でも安全性が高い証券を生み出すことができます。ただし、優先劣後構造による安全性は絶対的なものではないため注意が必要です。

証券化商品投資のデメリット・リスク

証券化商品投資のデメリット・リスクについてです。

原資産のリスクが見えづらい

証券化商品では、裏付けとなる原資産のリスクが見えづらい、分かりづらい場合があります。リスクが理解しづらく、難しいと感じる場合には、手を出さない方が無難です。

証券化商品では原資産を裏付けとして発行された証券を更に証券化するような再証券化商品(二次証券化商品、三次証券化商品)があり、原資産のリスクが見えづらくなっているものがあります。再証券化商品はサブプライムローン問題が拡大する原因の1つとなりました。投資家はリスクを十分に把握できなかったのです。

安全性が高くても損失のリスクがある

証券化商品では優先劣後構造によって証券化商品の裏付けとなっている資産の一部の資産価格が下落したり、収入(キャッシュフロー)が得られなくなったりしても、影響を受けない安全性が高い証券が作られることがあります。しかし、裏付けとなる資産の広範囲にわたって損失が発生した場合には、安全性が高い証券でも影響を受ける可能性があります。

サブプライムローン問題では、証券化商品に組み込まれていたサブプライムローンが不良債権化することによって安全性が高いとされた証券でも影響が生じてしまい、世界的な金融危機へと問題が拡大してしまいました。

個人投資家は投資が困難

証券化商品は基本的に機関投資家向けの商品です。個人投資家が投資する機会はあまり多くないと考えられます。

まとめ

- 証券化とは、不動産、ローン、債権、知的財産権、事業など収入(キャッシュフロー)が見込まれる原資産を裏付けとして証券を発行する仕組みのことです。

- 証券化商品の問題点は、原資産が抱えるリスクが分かりづらくなってしまう場合があることです。