レンジアクルーアル債とは

記事作成日:2019年8月26日

最終更新日:2021年9月16日

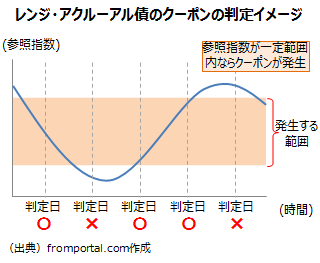

レンジアクルーアル(range accrual)債とは、基本的に判定時点で金利や為替レートなどの参照する指数が一定の範囲内にある場合はクーポンが発生し、範囲外にある場合にはクーポンが発生しないという、クーポンの支払いに特別な仕組みがある仕組債の1つです。レンジ(range)は範囲、アクルーアル(accrual)は発生という意味があり、レンジアクルーアルは、範囲内であれば発生するという意味になります。

スポンサーリンク

レンジアクルーアル債のクーポンの利率の決定方法

レンジアクルーアル債のクーポンの支払いは、全ての判定時点のうち、何回判定時点で参照する指数が一定の範囲内にあったかで決まってきます。レンジアクルーアル債のクーポンの利率の決定方法のイメージは次のようになります(判定時点を月1回のように非連続的なものとしていますが、実際には連続して毎日判定するようなものもあります)。

参照する指数は金利の例が多いですが、為替レート、株価指数、コモディティ価格などを参照することも可能です。

判定する時点は毎月の特定日で月に1回のような場合もあれば、毎日判定するような場合もあります。

全ての判定時点で参照する指数が一定の範囲内にあった場合のクーポン利率をRとし、判定時点の総数をN、判定時点のうち参照する指数が一定の範囲内にあった回数をnとすると、このレンジアクルーアル債のクーポンの利率は次の式で表せます。

クーポン利率=R×(n/N)

例えば、年率2%、月に1回判定し、全12回中、9回参照する指数が範囲内にある場合は、2×(9÷12)=1.5となり、利率は1.5%に決定されます。

レンジアクルーアル債の特徴(メリット・デメリット)

レンジアクルーアル債が投資家にとって魅力的な商品となるためには、通常の債券以上のリターンが得られる可能性があることが必要になります。レンジアクルーアル債が参照する指数が見込み通り動いて、常に一定範囲内にあったとしても、その利回りが通常の債券よりも劣るのであれば、クーポンが発生しないリスクを負ってまで投資をしないためです。

そのため、レンジアクルーアル債は参照する指数の結果が理想的であった場合には、高い利回りが実現されるようにクーポン利率が決定されます。例えば、通常の債券の利回りが1%であれば、レンジアクルーアル債は理想的な結果になった場合は利回りが1%を超えるようにクーポン利率の設定が行われます。そのため、理想的な場合は利率が高くなることがレンジアクルーアル債のメリットです。

一方で、参照する指数が期待通りの動きをせず、一定の範囲内に収まらなかった回数が多い場合にはクーポン利率が低下し、レンジアクルーアル債からの収益率は低下することになるのがデメリットです。思惑が外れた場合は、クーポンがほとんどないか、全くないということもありえます。

まとめ

- レンジアクルーアル債とは、金利などの参照する指数が判定時点で一定の範囲内に収まっている場合にクーポンが発生するようになっている仕組債を意味します。

- レンジアクルーアル債は、参照する指数が理想的な動きをした場合はクーポンの利率が高まりますが、思惑が外れた場合は利率が低くなります。