仕組債(仕組み債)とは・メリットとデメリットやリスクについて

記事作成日:2019年10月23日

最終更新日:2021年9月14日

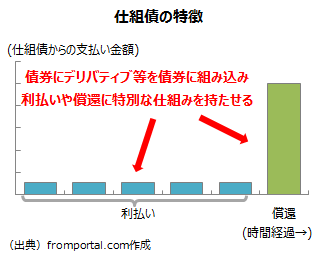

仕組債とは、スワップやオプションなどの金融デリバティブなどを組み込むことで債券の利息(クーポン)の支払いや元本の償還に特別な仕組みを持つ債券のことを意味します。仕組債は、利益や損失の発生の仕方が通常の債券とは異なり、特殊な相場環境でも高い利益を得られる可能性があることがメリットとなる反面、仕組みが複雑で理解が難しいことや流動性が低いことなどがデメリットになります。

スポンサーリンク

仕組み債とは・仕組債の特徴

仕組債とは、スワップやオプションといった金融デリバティブなどを活用して利息(クーポン)の支払いや元本の償還に通常とは異なる特別な仕組みを持たせた債券のことを意味します。通常の債券はあらかじめ決められた固定金利で利息(クーポン)が定期的に支払われ、満期時には元本が額面で償還されます。仕組債では、利払いの利率が変動したり、元本の償還金額や時期が通常の債券とは異なったりします。

仕組債のメリット

仕組債のメリットは通常の債券とは異なり特殊な相場展開でも利益を得られる可能性があること、通常の債券より高い利回りが得られる場合があることがあります。

通常とは異なる収益機会を得られる

仕組債では通常の債券とは異なる特別な仕組みが組み込まれるため、通常の債券とは異なる相場環境でも利益を得られる場合があります。例えば、参照する指数が一定の範囲内に収まっていれば高い利回りが得られるといったように、通常の株式投資や債券投資などでは利益を得られないような局面でも、仕組債では利益を得る機会にできる場合があります。利益と損失の発生の仕方が特殊な形になっているのです。

通常の債券よりも高い利回りが得られる場合がある

仕組債は通常の債券とは異なる特別な仕組みを持っていて、特別なリスクを負う代わりに通常の債券よりも利回りが高くなる可能性がある場合があります。もちろん、仕組債が参照する指数などが想定通りの動きとならなかった場合は大きな損失を出してしまう可能性もありますが、想定通りの動きとなった場合は高い利回りとなる可能性があります。

仕組債のデメリットやリスク

仕組債のデメリットとして仕組みが複雑であること、流動性が低いことなどが挙げられます。また、仕組債には発行体や金融デリバティブを扱う金融機関の信用リスクがあることにも注意が必要です。

仕組みが複雑で理解が難しい

仕組債は商品設計・仕組みが複雑で理解が難しいことが大きなデメリットです。仕組債は債券にオプションやスワップなどの金融デリバティブを組み込んだ商品ですが、どのような時に利益や損失が発生するのか、どんなリスクがあるのかが分かりづらくなっているものが存在します。

説明を聞いたとしても正しく理解できない場合があり、思っていたのと違った、というような状況が発生する可能性があります。理解したつもりでも、想定していたこととは違う事態が発生することもあります。また、思いもよらなかった価格変動が生じる場合があります。

流動性が低いかないものが多い

仕組債は流通市場が全くないか、流通市場があっても極めて流動性が限られることが多いです。そのため、そもそも途中で売却することが困難であることが多く、売却などによって換金ができる場合でも不利な条件で売却せざるを得ず損失を出してしまうこともあります。そのため、仕組債は基本的に満期まで保有することが前提となるものが多く、投資している間は資金が拘束されることに気を付ける必要があります。

早期償還されることがある

仕組債には早期償還の条項が付いているものが多いことに注意が必要です。特に投資家にとって有利な相場展開となった時に早期償還が行われるような仕組みになっているものも多いため、期待していたほどリターンが得られないことがあることに注意が必要です。

また、早期送還が行われると、投資を継続するのであれば別の新たな投資先を探さなければいけませんが、仕組債に投資を開始した時と相場環境(金利水準など)が変わってしまっている可能性があり、代替となる良い投資先がなかなか見つからない場合もあります。

発行体に有利な商品設計となりやすい

仕組債は投資家の要望などを踏まえて設計されることがありますが、基本的に仕組債を発行する金融機関などが損失を出さないように設計されます。発行体はスプレッドなどから利益が得られ、ほとんど損失が発生するリスクが内容な設計となりがちです。一方で、投資家にとってはそれほど有利ではない、どちらかと言えば不利な仕組みとなっている仕組債もあるので、リスクに見合ったリスクとなっているか、過度に発行体に有利になっていないか注意する必要があります。

ハイリスクハイリターンの場合がある

仕組債の中には高いリターンが期待できる代わりに高いリスクとなっているものがあります。いわゆるハイリスクハイリターンの商品設計となっている場合があり、相場の見込みが外れた場合には大きな損失を出してしまう恐れがあります。

特に仕組債は商品設計が複雑であるためにハイリスクであることを理解しないまま投資してしまうことがあります。気付いたら多額の損失が発生していたということもあり得るので注意が必要です。

リスクに見合ったリターンとなっていない場合がある

仕組債の中には特殊なリターンの発生となっていてリスクに見合っているとは言い難いものがあります。例えば、仕組債は連動対象の指数が期待通りに動いてリターンの獲得が見込めるような場合でも、早期償還条項が盛り込まれていて、一定以上のリターンが得られないようになっている場合があります。そのため、リスクが高い割には高いリターンが期待できないというような場合もあります。特殊な仕組みが組み込まれる結果として、リスクとリターンが非対称となりがちなのです。リスクとリターンが見合っているのか、自分が望む商品設計なのか念入りに確認する必要があります。

発行体の信用リスクがある

仕組債は他の債券と同様に発行体の信用リスクがあります。仕組債の発行体に債務不履行(デフォルト)が発生して、商品設計通りの利息(クーポン)の支払いや元本の償還が行われない場合があります。通常の相場環境ではあまり問題になることはないかもしれませんが、金融危機などが発生した場合は発行体の信用リスクが表面化し、大きな損失を出してしまう恐れがあることに注意が必要です。

金融デリバティブの取引相手の信用リスクがある

仕組債ではスワップやオプションなどの金融デリバティブを活用して利払いや償還に特別な仕組みを持たせますが、仕組債に組み込まれた金融デリバティブの取引相手となる金融機関(スワップハウス)に債務不履行(デフォルト)が発生した場合には損失が発生する可能性があります。仕組債は発行体以外に金融デリバティブに関わる金融機関の信用リスクも負うことになるのです。

まとめ

- 仕組債とは、スワップやオプションといった金融デリバティブなどを活用して利息(クーポン)の支払いや元本の償還に通常とは異なる特別な仕組みを持たせた債券のことを意味します。

- 仕組債のメリットには特殊な相場展開でも利益を得られる可能性があること、利回りが高いことがあります。デメリットとして仕組みが複雑で理解が難しいこと、流動性が低いことなどがあります。