レバレッジドローンとは・メリットやデメリットとリスク

記事作成日:2019年7月2日

最終更新日:2021年12月27日

レバレッジドローンとは、借り入れの比率が高い企業に対する銀行などからの融資、貸付債権(貸出債権)を意味します。借入比率が高い企業は相対的に融資の危険性が大きくなるため、利回りが高く、レバレッジドローンに対する投資には投資家の一定の需要があります。レバレッジドローンはバンクローンとほぼ同義ですが、バンクローンのうち、特に信用力が低い企業に対する融資を指します。

スポンサーリンク

レバレッジドローンとは

レバレッジドローンとは、借り入れの比率が高い企業に対する銀行などからの融資という意味になります。借入比率が高い企業は通常財務状況が良くないため、信用力が低い企業に対する融資という意味にもなります。バンクローンの中でも、信用力が低い企業に対するものをレバレッジドローンと言います。

レバレッジド(leveraged)のレバレッジ(leverage)とは、「てこの力」という意味や「借入を(てこの力を使うように)利用して」、という意味があります。株式発行などによる自己資本が少なくても、多額の借り入れを行えば、事業規模を大きくできますが、少ない自己資本で借入を利用して大きな事業を行うという点が「てこの力」を使っているということになります。

レバレッジドローンの特徴やメリット・デメリット

レバレッジドローンの特徴やメリット・デメリットについては基本的にバンクローンと同様です。ただし、バンクローンのうち、特に融資先企業の信用力が低いものがレバレッジドローンとなるため、レバレッジドローンはバンクローンの中でも利回りは高くなりますが、リスクも高いことに注意が必要です。

レバレッジドローンの特徴やメリット

レバレッジドローンは基本的にバンクローンと同じなので次のような特徴やメリットがあります。

- 信用力が低い企業に対する融資

- 変動金利で金利上昇にも一定の耐性がある

- 相対的に利回りが高い

- 担保付きで返済順位が高い

- 財務制限条項付きの場合がある

レバレッジドローンの問題点やデメリット

レバレッジドローンの問題点やデメリットも基本的にバンクローンと同じです。ただし、レバレッジドローンは特に信用力が低い企業に対する融資であるということに注意が必要です。

- 融資先企業の経営悪化リスクがある

- 有担保でも全額回収可能とは限らない

- 流動性が低いため価格変動リスクが大きい

- 財務制限条項が緩い場合やない場合がある

- 満期前に返済されるリスクがある

レバレッジドローンのメリットやデメリットなどの詳細についてはバンクローンの特徴をご参照ください。

レバレッジドローン投資のリスク・注意点

レバレッジドローンに対する投資についてのリスクや注意すべき点についてです。

景気後退時に同時期に多数のレバレッジドローンで価値が毀損する恐れ

景気が良い時は企業の経営も順調であるため、融資の返済があまり問題になることはありません。融資の返済が難しくなる場合でも、個別企業の問題であって、業界全体、経済全体の問題となることは基本的にありません。

しかし、景気が悪くなると信用力が低い企業は同じように経営状況が悪化し、破たんする可能性があります。投資をする場合は多数のレバレッジドローンにまとめて投資する場合がありますが、レバレッジドローンは信用力が低い企業に対する融資なので、投資している複数のレバレッジドローンが同時期に回収不能となり、損失が大きくなる恐れがあります。

2008年の世界金融危機では証券化商品(CDO)が問題に

日本ではリーマンショックと呼ばれる2008年前後の世界金融危機では、住宅ローンを証券化した不動産担保証券(MBS)を更に証券化した債務担保証券(CDO)が問題となりました。

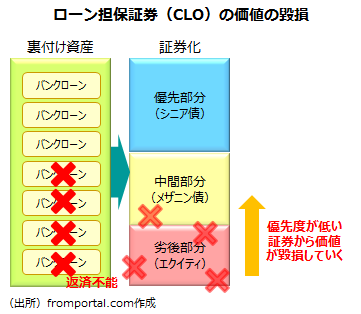

信用力が低いサブプライム層に対するサブプライム住宅ローンを組み込んだMBSを更に証券化してCDOが組成されました。CDOは優先度が違う複数の種類の証券を作り分けることで、リスク選好度合いが異なる投資家の需要を満たしました。

しかし、大元のサブプライムローンの返済が多数滞ってしまったため、支配の優先度合いが低い証券の価値が毀損するだけにとどまらず、支払いが優先され安全度合いが高いとされる証券の一部にも損失が生じることになってしまい、信用不安・金融危機が拡大することになってしまったのです。

レバレッジドローンを組み込んだCLO(ローン担保証券)にもリスクがある

レバレッジドローンに投資する方法として、直接レバレッジドローンを保有する、レバレッジドローンに投資するファンド(投資信託など)に投資する、レバレッジドローンを組み込んだ証券化商品(CLO:ローン担保証券)に投資するという方法があります。

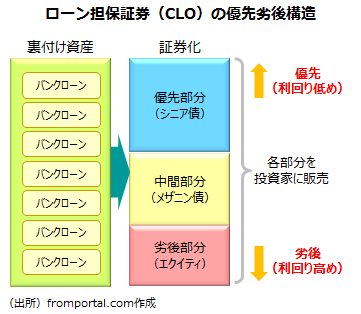

CLO(ローン担保証券)では多数のレバレッジドローン(バンクローン)を裏付け資産として、支払いの優先順位が異なる複数の証券を発行します。

レバレッジドローンを組み込んだCLOでも、世界金融危機の時と同じ問題が生じるのではないかとの懸念があります。多数のレバレッジドローンから資金回収が困難になることで、CLOのうち安全とされる証券の価値が毀損してしまうと、金融危機と似たような状況が発生するリスクがないとは言えないのです。

財務制限条項が緩められているものはリスクが高い

レバレッジドローンは信用力が低い企業に対する融資であるため、もともとリスクが高いと言えます。そのため、財務制限条項(コベナンツ)を設けることで資金を回収しやすくしています。しかし、近年では財務制限条項が緩められたもの(コベナンツ・ライト)や財務制限条項がないレバレッジドローンが多く存在しており、安全性に問題が生じやすいものが多くあるため注意が必要です。

景気が悪化した場合には、信用力が低い企業が一斉に窮地に陥る可能性があり、損失が膨らむ恐れがあります。

担保でどこまで資金が回収できるにも注意が必要

レバレッジドローンを含むバンクローンでは通常担保が付いているため、融資の回収が困難となった場合でも担保を換金することによって一定程度の資金の回収が可能であると考えられます。しかし、担保があるからと言って100%の資金を回収できるわけではありませんし、どの程度の担保価値があるのかによって資金の回収度合いが異なってきます。

担保があるため、ある程度は安全だと考えられますが、絶対に安全ということはないのでに注意が必要です。

まとめ

- レバレッジドローンとは、借り入れの比率が高い企業に対する銀行などからの融資、貸付債権を意味します。

- レバレッジドローンは、バンクローンの一種で、バンクローンのうち特に信用力が低い企業に対する融資を指します。レバレッジドローンとバンクローンは同じものと扱われる場合もあります。